بینش کمی رمزنگاری: یک استراتژی معاملاتی سیستماتیک کریپتو با استفاده از معاملات آتی دائمی | توسط Coinbase | ژوئیه، 2022

Tl;dr: قراردادهای آتی دائمی ابزارهای مالی هستند که به طور فزاینده ای در فضای کریپتو محبوب شده اند. Coinbase یک استراتژی ساده فرضی دلتا خنثی را نشان میدهد که از نرخهای مالی منحرف شده در بازار دائمی آتی برای دستیابی به بازده بالای سرمایهگذاری بهره میبرد.

توسط تیم تحقیقات کمی علم داده Coinbase

استراتژی معاملاتی سیستماتیک

استراتژی معاملاتی سیستماتیک روشی مکانیکی برای تجارت است که با هدف بهره برداری از جنبه های خاصی از ناکارآمدی بازار برای دستیابی به اهداف سرمایه گذاری انجام می شود. این استراتژیها از تجارت منضبط و مبتنی بر قوانین استفاده میکنند که میتوان به راحتی با دادههای بازار تاریخی مورد آزمایش قرار داد. معاملات مبتنی بر قانون از روش های معاملاتی سخت و از پیش تعریف شده پیروی می کند که تحت تأثیر شرایط بازار قرار نمی گیرد.

تجارت سیستماتیک یک حوزه کاملاً رشد یافته از سرمایه گذاری است که طیف گسترده ای از استراتژی ها و طبقات دارایی را در بر می گیرد. با رشد روزافزون بازار کریپتو، که در آن هزاران توکن معامله می شود و عرضه مشتقات در حال گسترش است، معاملات سیستماتیک نقش مهمی در سرمایه گذاری مبتنی بر هدف با تخصیص سرمایه کارآمد و مدیریت ریسک دقیق ایفا خواهد کرد. در این بخش، ما یک استراتژی خنثی دلتا را بررسی میکنیم تا بلوکهای اصلی تجارت سیستماتیک را نشان دهیم.

تجارت نقطه ای: خرید یا فروش دارایی که منجر به انتقال فوری مالکیت آن می شود. برای معاملات نقدی نقطهای، میتوان مستقیماً داراییهای کریپتو را از طریق صرافی متمرکز، کارگزار خردهفروشی یا صرافیهای غیرمتمرکز خرید یا فروخت. (به عنوان مثال: Coinbase Prime، Coinbase Exchange)

معاملات مشتقه: اوراق مشتقه، قراردادهای مالی هستند که ارزش آنها وابسته به دارایی های اساسی است. این قراردادها بین دو طرف تنظیم می شوند و می توانند از طریق یک صرافی متمرکز/غیرمتمرکز یا خارج از بورس (OTC) معامله کنند. یک قرارداد آتی، یکی از محبوب ترین مشتقات، طرفین را موظف می کند یک دارایی پایه را در تاریخ آتی با قیمت از پیش تعیین شده معامله کنند. اوراق مشتقه، مانند قراردادهای آتی، ابزارهای مالی بسیار تحت نظارت هستند. به عنوان مثال در ایالات متحده، CFTC بازار مشتقات از جمله بازارهای آتی کالا، اختیار معامله و سوآپ و همچنین بازارهای خارج از بورس را تنظیم کرد.

دلتا و دلتا خنثی: دلتا نرخ تغییر قیمت قرارداد مشتقه را با توجه به تغییرات در قیمت دارایی پایه اندازه گیری می کند. برای خود دارایی پایه اس، به آن دلتا یک می گویند زیرا میزان تغییر آن اس نسبت به خودش 1 است. قراردادهای آتی که از نزدیک دارایی پایه را دنبال می کنند، تقریباً دلتا یک هستند. برای دستیابی به پرتفوی خنثی دلتا، میتوان موقعیتهای جبرانی را در بازارهای نقدی و مشتقات اتخاذ کرد تا سبدی با دلتای کلی برابر با صفر ایجاد کند. سبد دلتای صفر/خنثی تابع تغییرات قیمتی نیست.

قراردادهای آتی دائمی به روشی محبوب برای تجارت دارایی های رمزنگاری شده تبدیل شده است. برخلاف قراردادهای آتی سنتی که دارای انقضا و تاریخ های تحویل یا تسویه مرتبط هستند، قراردادهای آتی دائمی منقضی نمی شوند. این ابزارها به صورت دوره ای نقدی با پرداخت نرخ سرمایه تسویه می شوند و هیچ تحویل واقعی دارایی های پایه وجود ندارد. قراردادهای آتی دائمی یا باید برای خروج بسته شوند یا به طور نامحدود نگهداری شوند.

ارزش معاملات آتی دائمی با داراییهای زیربنایی که با مکانیزم پرداخت سرمایه تعبیه شده در قرارداد دنبال میشوند، مرتبط است. این به سرمایه گذاران اجازه می دهد تا به راحتی موقعیت های جهت دار را بدون نگرانی در مورد تحویل فیزیکی دارایی های اساسی اتخاذ کنند. قراردادهای آتی دائمی چندین مزیت دارند: گرفتن پوزیشن های لانگ یا فروش آسان است، قراردادها می توانند اهرم بالایی داشته باشند، و هیچ انقضایی برای قرارداد وجود ندارد – نیاز به رول معاملات آتی را از بین می برد.

ما از دو سناریو برای نشان دادن نحوه عملکرد مکانیسم پرداخت بودجه استفاده خواهیم کرد:

- زمانی که معاملات آتی دائمی با قیمتهای لحظهای با حق بیمه معامله میشوند، نرخ تامین مالی مثبت است. معامله گران معاملات آتی بلند مدت به طرف مقابل کوتاه مدت مبلغی متناسب با نرخ تامین مالی تعیین شده توسط بورس می پردازند.

- هنگامی که معاملات آتی دائمی با تخفیف برای قیمت های لحظه ای معامله می شود، نرخ تامین مالی منفی است. معامله گران معاملات آتی کوتاه مدت به طرف مقابل بلند مدت پرداخت خواهند کرد.

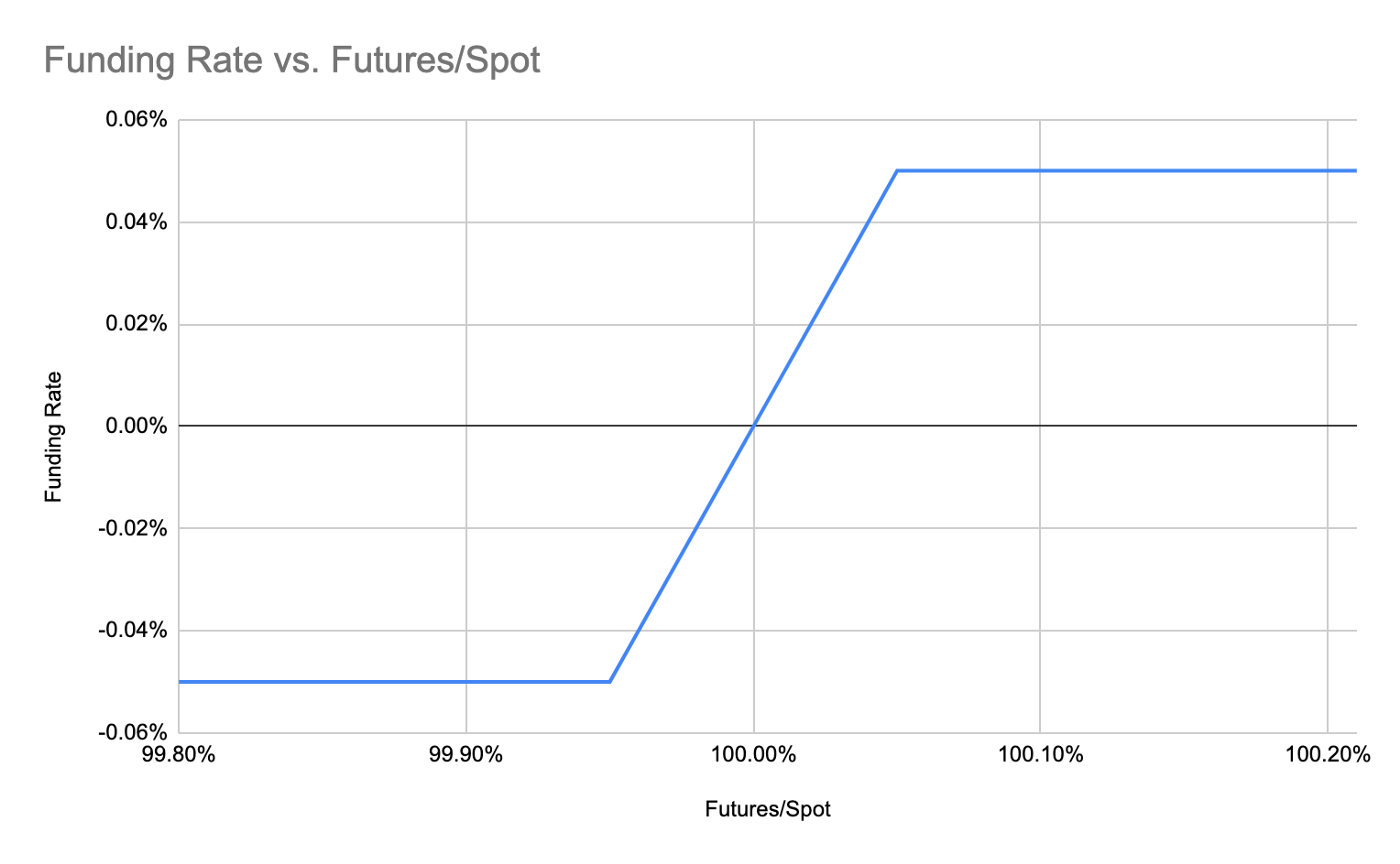

فقط برای اهداف تصویری.

همانطور که در بالا نشان داده شد، هرچه قیمت آتی بزرگتر از قیمت لحظه ای انحراف داشته باشد، پرداخت سرمایه بیشتر تحت یک آستانه گیره از صرافی ها مبادله می شود. این یک راه موثر برای متعادل کردن عرضه و تقاضا در بازار آتی است و از این رو معاملات آتی را محکم به داراییهای زیربنایی متصل نگه میدارد.

بر اساس بحثهای بالا، ما یک استراتژی معاملاتی سیستماتیک خنثی دلتا را بررسی میکنیم که از نرخ سرمایه غنی در بازار آتی دائمی درآمدزایی میکند. تنظیم یک مرحلهای از موقعیتهای اولیه مورد نیاز است و نیازی به تعادل مجدد نیست. ما ابتدا در مورد دارایی زیربنایی یک موقعیت طولانی می گیریم، در عین حال با همان تصور، یک موقعیت کوتاه در آینده همیشگی می گیریم. با توجه به اینکه قیمت یک آتی دائمی از دارایی پایه آن پیروی می کند، موقعیت خالص دلتا خنثی است و در معرض حرکت قیمت دارایی های پایه کمی قرار دارد. این استراتژی عملکرد خود را از پرداختهای نرخ تامین مالی میگیرد، زیرا در سمت کوتاه بازار دائمی قرار دارد.

در زیر نحوه تنظیم آن با BTC و BTC-PERP در اهرم 2 برابری آورده شده است:

- دلار سپرده گذاری کنید Y مبلغ به عنوان وثیقه

- بیت کوین طولانی با مفهومی 2xY

- کوتاه BTC-PERP با مفهومی 2xY

- هر 1 ساعت، موقعیت یا بودجه را جمع آوری می کند یا پرداخت می کند 2xY موقعیت BTC-PERP.

در اینجا نمونه ای از اجرای یک دوره ای آورده شده است:

یک معامله گر موقعیت خرید بیت کوین را باز می کند. قیمت باز 9910 دلار آمریکا و اندازه موقعیت 2 بیت کوین بود. معاملهگر در همان زمان یک موقعیت کوتاه در BTC-PERP با قیمت 10000 دلار و با اندازه موقعیت 2*9910/10000 = 1.982 باز میکند.

اگر قیمت بیت کوین به 12,500 دلار و BTC-PERP به 12,613 افزایش یابد، سود تحقق نیافته از موقعیت BTC 2*(12,500–9,910) = 5,180 است و زیان تحقق نیافته از موقعیت BTC-PERP 1.982-3-12،6- است. 10000) = -5180. سود و زیان به خوبی یکدیگر را جبران می کنند. در همان دوره، اگر نرخ تامین مالی را 0.3% فرض کنیم، مبلغ 10000 * 1.982 * 0.3% = 59.5 را دریافت خواهیم کرد. با پرداخت های دوره ای بودجه، استراتژی در طول زمان به دست می آید.

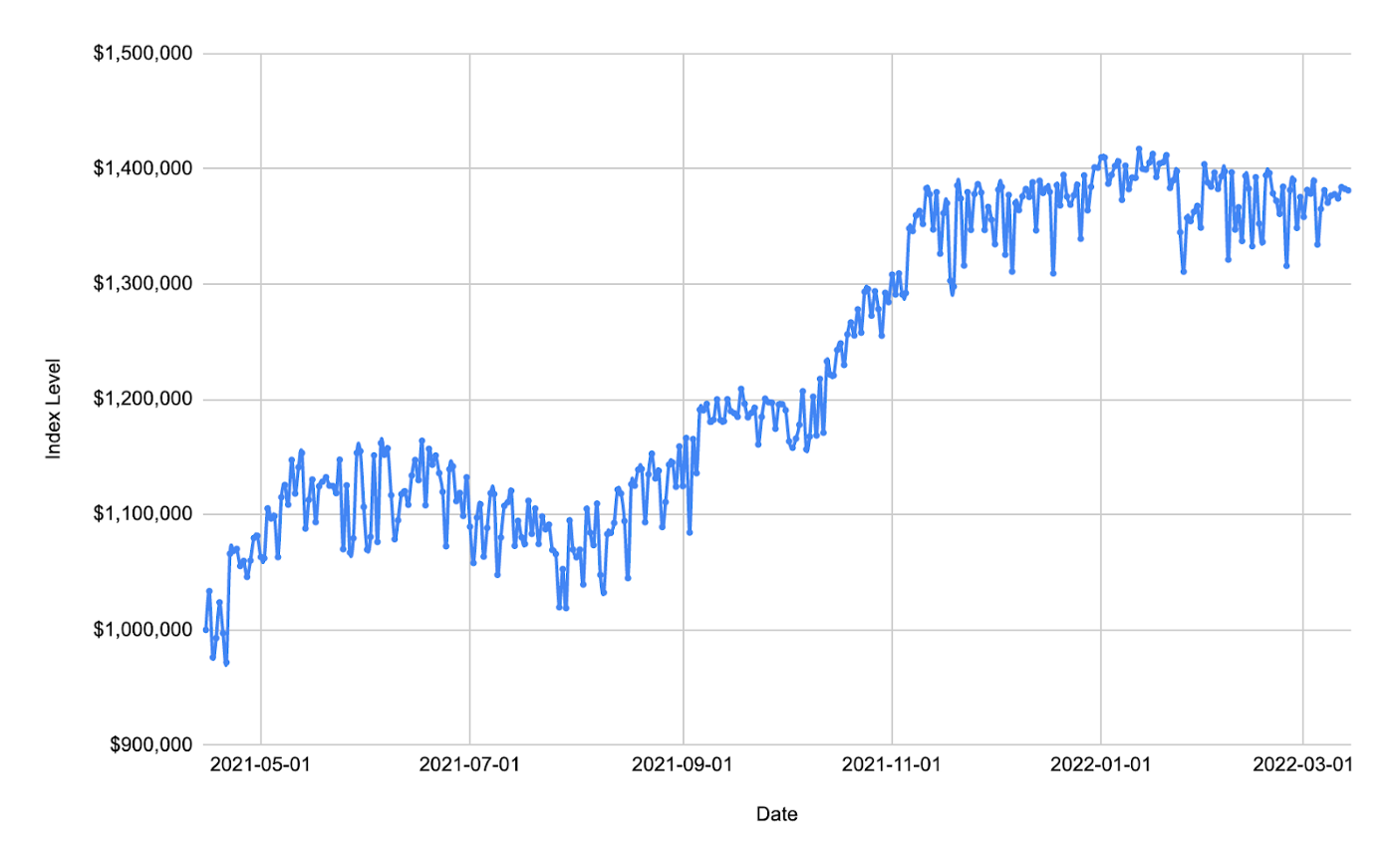

در بک تست خود، 1 میلیون دلار دلار را به عنوان وثیقه سپرده گذاری می کنیم و سپس با همان مقدار فرضی وارد پوزیشن های خرید BTC و موقعیت های کوتاه BTC-PERP می شویم. با توجه به اینکه استراتژی دارای حداقل ریسک برای نوسانات اساسی قیمت است، میتوانیم موقعیتهای خود را 10 برابر افزایش دهیم و نسبت اهرمی در طول دوره با ریسک ناچیز اهرمزدایی/انحلال خودکار ثابت میماند. با یک دوره نگهداری تقریباً 1 سال، استراتژی با بازده 40٪ انجام شد.

منبع داده: Coinbase و FTX

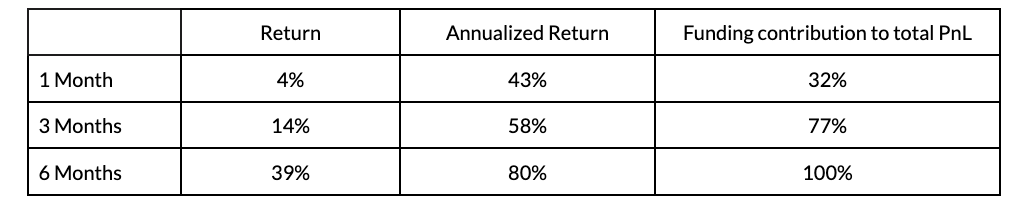

به منظور تایید عملکرد به دست آمده، آزمونهای پسآزمون با دورههای نگهداری متفاوت و تاریخهای ورود/خروج متفاوت: ۱ ماه، ۳ ماه و ۶ ماه انجام شد. جدول زیر معیارهای میانه مربوط به این بک تست ها را نشان می دهد:

منبع داده: Coinbase و FTX

از شبیه سازی های بالا، هر چه دوره نگهداری طولانی تر باشد، بازده سالانه بالاتر است.

ما فقط یک استراتژی معاملاتی سیستماتیک را با بیت کوین نقطه ای و معاملات آتی دائمی نشان دادیم. این یک استراتژی اساسی است که فقط نیاز به تنظیم اولیه موقعیت های نقطه ای و مشتق دارد. قبل از بسته شدن به مدیریت موقعیت فعال دیگری نیاز نیست. برای قوی تر کردن استراتژی، می توان قوانین معاملاتی اضافی را برای مدیریت ریسک تحت سناریوهای استرس بازار ابداع کرد. همچنین بررسی ایده هایی در مورد اجرای قوانین معاملاتی پویاتر که نسبت اهرم را برای افزایش بازده تنظیم می کند، جالب خواهد بود.

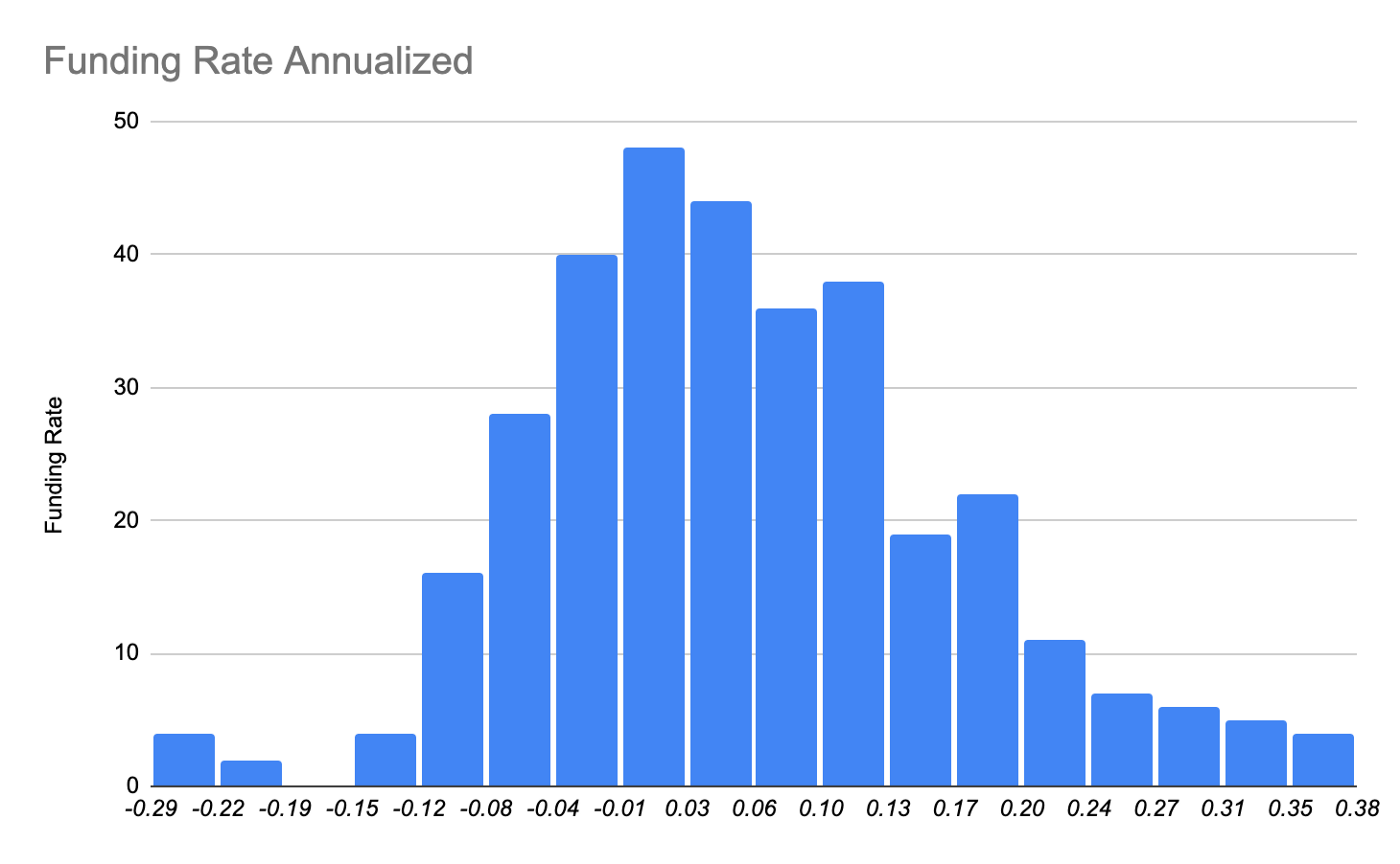

هسته اصلی این استراتژی تامین مالی آربیتراژ بین بازار دائمی آتی و استقراض ارز فیات است. در زیر نگاهی دقیقتر به توزیع نرخ سرمایه در بازار آتی خواهیم داشت. نرخ در سطل حدود 2٪ متمرکز شده است که می توان آن را به عنوان یک نرخ سربه سر در نظر گرفت. اما یک دم کج مثبت طولانی وجود دارد که به عملکرد استراتژی ما کمک می کند.

منبع داده: FTX

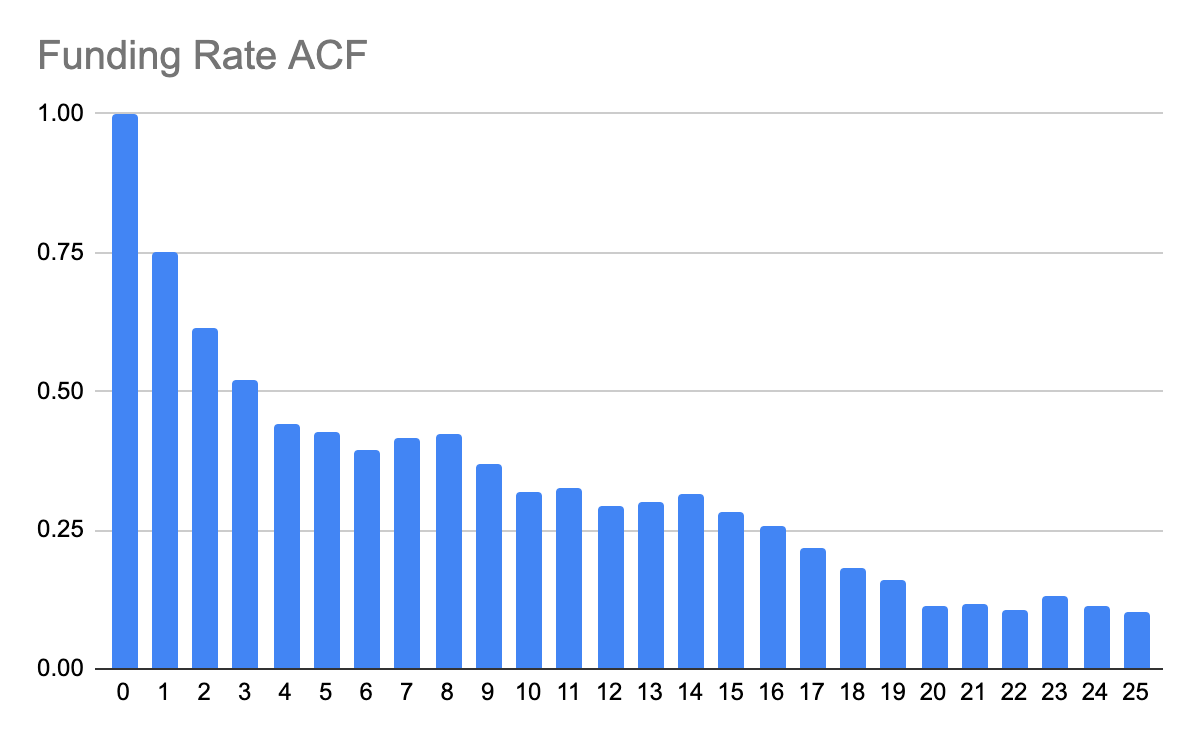

در زیر ما همچنین به تابع همبستگی خودکار (ACF) نرخ بودجه نگاه می کنیم تا بفهمیم که مشاهدات گذشته چگونه با رخدادهای آینده مرتبط هستند. از اتوکورلوگرام زیر مشخص است که نرخ بودجه خود تا حدود 20 روز همبستگی سریالی را نشان می دهد.

منبع داده: FTX

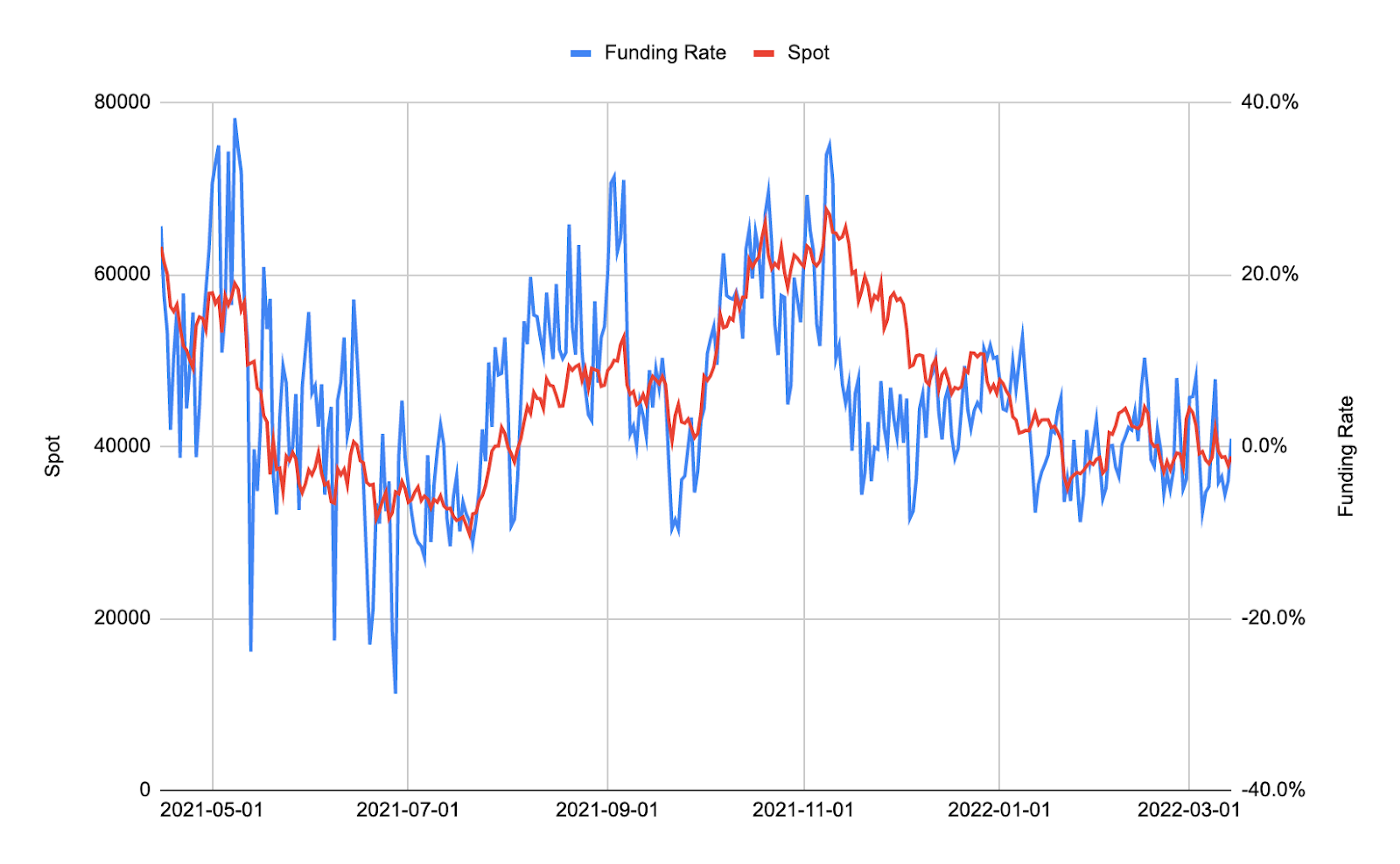

همچنین جالب است که ببینیم نرخ سرمایه و قیمتهای نقدی با هم مرتبط هستند. از نمودار زیر مشهود است که وقتی قیمتهای نقدی به سرعت بالا میرود، نرخ تامین مالی نیز افزایش مییابد. و عکس آن نیز صدق می کند.

منبع داده: Coinbase و FTX

وقتی نقاط به سرعت در حال افزایش هستند، پیروان روند، احتمالاً با موقعیت های اهرمی در بازار آتی، بازار را تعقیب می کنند. تقاضا برای تامین مالی در بازار آتی هزینه های تامین مالی را افزایش می دهد. زمانی که بازار دچار رکود می شود، اشتهای کمتری برای تامین مالی وجود دارد، بنابراین هزینه های تامین مالی کاهش می یابد و حتی می تواند منفی شود.

ریسک اجرا برای جبران PnL دلتا. ما یک استراتژی خنثی دلتا را نشان دادیم که برای آن انتظار میرود PnL از نقطه نقطه و پای آتی دائمی از یکدیگر جبران شود. اغلب اوقات، قیمتها بین نقطهای و معاملات آتی میتوانند متفاوت باشند و باعث ایجاد PnL دلتای غیرمعمول شوند. این را می توان با ورود/وجود از موقعیت ها به تدریج در اندازه های نسبتاً کوچک کاهش داد.

هزینه لغزش، قیمت موثر پرداختی/دریافتی زمانی که Coinbase دستورات را در مقابل یک صرافی یا DEX اجرا می کند. هنگامی که اندازه سفارش در مقایسه با عمق دفتر سفارش بزرگ است، الگوریتم های معاملاتی پیشرفته برای کاهش هزینه لغزش ضروری هستند.

ریسک نرخ تامین مالی، نرخ تامین مالی تصادفی است. می تواند بالای / زیر صفر نوسان داشته باشد. وقتی نرخ به زیر صفر میرسد، استراتژی ضعیف عمل میکند. بازارهای تاریخی توزیع نرخ سرمایه را به طور مثبت نشان دادند. با این حال، هیچ تضمینی برای مسیر آن در آینده وجود ندارد.

ریسک اهرمی, خودکار زدایی / انحلال. برای اینکه بازدهی قابل توجهی داشته باشید، باید استراتژی را افزایش دهید. با توجه به اینکه استراتژی دلتا خنثی است، اجرای 10 برابر اهرم تحت شرایط عادی بازار بی خطر است. با این حال، در یک بازار پر استرس، زمانی که قیمت لحظه ای و قیمت آتی دائمی برای یک دوره زمانی طولانی از هم جدا می شوند، این استراتژی ریسک اعتبار دهی خودکار یا حتی انحلال را دارد که می تواند منجر به زیان سرمایه قابل توجهی شود.

ما نشان دادهایم که چگونه میتوان یک استراتژی معاملاتی سیستماتیک را در بازار کریپتو با یک راهاندازی اولیه یک مرحلهای اجرا کرد. تجارت سیستماتیک در کریپتو یک قلمرو ناشناخته است که در آن بسیاری از استراتژی های موجود در بازارهای مالی سنتی می توانند به همان اندازه قابل اجرا باشند. با این حال، با نوآوریهایی که از زوایای مختلف میآیند (مانند مبادلات غیرمتمرکز، استخرهای نقدینگی، وامدهی/استقراض DeFi) فرصتها و امکانات جدید بسیاری در نتیجه به وجود میآیند. ما به عنوان بخشی از تیم تحقیقات کمی علم داده، قصد داریم در این فضا از دیدگاه کمی توسعه و تحقیق کنیم که بتوان از آن برای هدایت محصولات جدید Coinbase استفاده کرد.

میتوانید بازارهای ارزهای دیجیتال و مشتقات را با تجزیه و تحلیل Coinbase Prime، مجموعهای از ویژگیهای دادههای بازار متمرکز بر مؤسسه که تجزیه و تحلیلهای بیدرنگ و تاریخی را برای بازارهای ارزهای دیجیتال و مشتقات ارز دیجیتال ارائه میکند، ردیابی کنید. ویژگیهای تحلیلی Coinbase Prime به دلیل ظریف و کاربرپسند بودن، یک جعبه ابزار تجزیه و تحلیل جامع را ارائه میکند که برای پاسخگویی به نیازهای سرمایهگذاران و فعالان بازار پیچیده ساخته شده است.

تیم مایل است از گوفان هو و نبیل بنبادا برای کمک هایشان در این تحقیق تشکر کند.