بیت کوین: چراغی از رهایی مالی در دنیای دلار محور

عادی سازی قسمت انتهایی فیات امری عادی شده است. آخرین مورد در سپتامبر بود که دولت فدرال با عبور از آستانه بدهی ملی 33 تریلیون دلار رکورد دیگری را شکست. یک دهه پیش، وام های معوق USG از تولید ناخالص داخلی سالانه ایالات متحده پیشی گرفته است.

دفتر بودجه کنگره (CBO) اکنون 2 درصد افزایش بدهی فدرال در سال را پیش بینی کرده است. پویایی ایجاد شده یکی از افزایش استقراض است زیرا به سادگی هیچ راهی برای جبران کسری بودجه تنها با درآمد مالیاتی وجود ندارد. تنها در سال جاری، ایالات متحده باید 711 میلیارد دلار بابت پرداخت سود خالص بپردازد.

در نهایت، فدرال رزرو به عنوان تامین کننده پول، باید ترازنامه خود را افزایش دهد تا USG بتواند به تعهدات بدهی خود ادامه دهد. به ناچار، ex nihilo ایجاد پول جدید منجر به کاهش ارزش دلار می شود، که معیار اصلی سنجش ارزش در جهان است.

و همانطور که چرخه های پولی قبلی به ما آموختند، وقتی اندازه گیری ارزش منحرف می شود، اندام ها می توانند به سطوح کارتونی تبدیل شوند.

میراث بی ثبات شده پول مدرن

همانطور که جمهوری وایمار به جنگ جهانی دوم منجر شد، و با پایان جنگ، چارچوب الزام آور جدید در سال 1944 ایجاد شد. این توافقنامه که به عنوان توافقنامه برتون وودز شناخته می شود، دلار را به عنوان ارز ذخیره جهانی ایجاد کرد. اگرچه از نظر فنی در اوایل دهه 1970 سقوط کرد، اما صندوق بین المللی پول، بانک جهانی و میراث رشد ناشی از بدهی را پشت سر گذاشت.

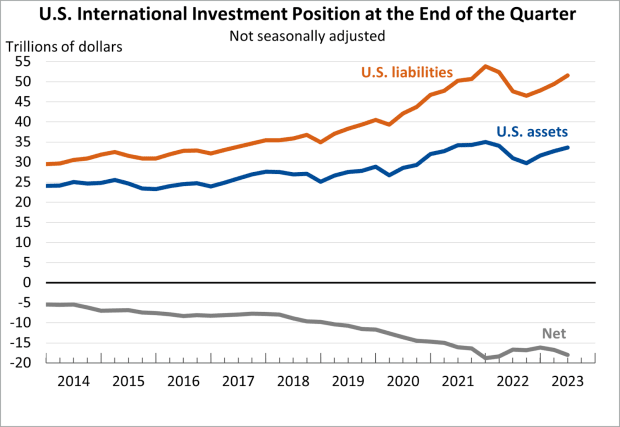

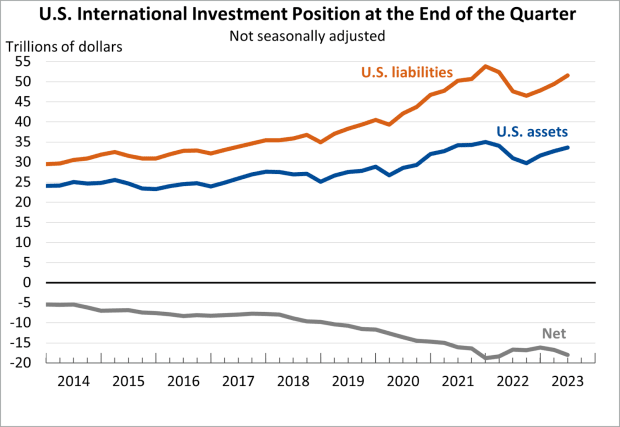

به طور دقیق تر، برتون وودز دلار را به عنوان دارای بزرگترین موقعیت خالص سرمایه گذاری بین المللی (NIIP) قرار داد. USG حداکثر این مزیت را به دست آورد، همانطور که NIIP چندین دهه پیش منفی شد و باعث شد ایالات متحده بیش از آنچه به ایالات متحده بدهکار است به خارجی ها بدهکار باشد.

این کجای دنیا را رها می کند؟

به عبارت ساده، در وضعیت پول نامناسب. سال گذشته، وامگیری برای کشورهای OECD 43 درصد بالاتر از میانگین 2011-2019 افزایش یافت. به طور همزمان، هزینه های استقراض از سال 2021 بیش از دو برابر شده است و شرایطی را ایجاد می کند که در آن بخش عمده ای از تولیدات اقتصادی صرف خدمات بدهی می شود.

و از آنجایی که دولت ها پول بیشتری برای پرداخت بدهی قرض می گیرند، این منجر به افزایش مخارج بدهی می شود. به نوبه خود، چاپ پول به راه حلی برای پرداخت بدهی تبدیل می شود و تورم را تحریک می کند. اما از آنجایی که نرخهای بهره بالا برای مهار تورم معرفی میشوند، سطوح بالاتر بدهی باید تامین شود.

این مارپیچ کاهش ارزش پول است. چشم انداز کلان بی ثبات، فشاری را برای جستجوی مکان های دیگر برای حفظ ثروت و پیشی گرفتن از فرسایش پول ایجاد می کند. برخی به دنبال سود اوراق قرضه، برخی سود سهام هستند، اما برخی دیگر به دنبال یک سیستم پولی تجدیدنظر شده خارج از بانک مرکزی هستند.

وعده غیرمتمرکز بیت کوین

برای اینکه پول درست شود، یک پیش نیاز اصلی باید رعایت شود. از آنجا که ایجاد پول جدید به گرسنگی دولت برای خرج کردن خارج از توانش بستگی دارد، خود پول باید از دولت جدا شود.

به این ترتیب، خطر اخلاقی را می توان ریشه کن کرد. در یک نگاه، این کار غیرممکن به نظر می رسد:

- در یک قلمرو معین، همیشه یک سلسله مراتب برای حکومت بر آن ظاهر می شود.

- به هر طریقی، رده های بالا برای حکومت باید مشروعیت خود را حفظ کنند.

- مشروعیت به صدور و مدیریت پول برمی گردد.

به نوبه خود، این پولی است که آنها صادر می کنند که مشروع تلقی می شود و تبدیل به پول قانونی برای قیمت گذاری کالاها و خدمات می شود. با این حال، حتی اگر خود آن مناقصه از نظر فیزیکی سالم باشد، به دلیل تقلبی مانند طلا، می توان آن را ضبط و دستکاری کرد.

بیت کوین از سد عدم امکان عبور کرد و برای همیشه درک پول را تغییر داد. بیت کوین که با ریاضیات، رمزنگاری و قدرت محاسباتی محدود می شود، نیاز به قدرت مرکزی را از بین می برد.

سابقه حساب بیت کوین – بلاک چین – به صورت غیرمتمرکز نگهداری می شود و همه افرادی که به اینترنت دسترسی دارند می توانند در تأیید آن شرکت کنند. بیت کوین علاوه بر دسترسی بدون مجوز به دفتر کل عمومی، هم دولتی است و هم ملت ها.

برای اولین بار در تاریخ پولی، امکان ارسال و دریافت پرداخت های بدون مرز، بدون درگیر شدن هیچ بانک یا صرافی فراهم شد. اگرچه می توان این کار را به صورت ناشناس انجام داد، اما دفتر کل بیت کوین همیشه قابل حسابرسی است.

حذف مخاطرات اخلاقی: مسیری به سوی پول سالم

وقتی صحبت از آن می شود، مشوق ها بر رفتار حاکم هستند. با وجود پول فیات، دولت همیشه انگیزه ای برای هزینه های گزاف دارد. سپس پول چاپ میکند تا حفرههای ترازنامه را جبران کند، در حالی که مالیاتدهنده را با شکل دیگری از مالیات – تورم – باقی میگذارد.

تورم تجلی فوری بانک مرکزی است، اما موارد بسیار دیگری نیز وجود دارد. در طول رکود بزرگ 2007-2009، بانکهای مرکزی به موسسات مالی کمک کردند که ریسک زیادی را به میزان 498 میلیارد دلار متحمل شدند. این بانکها باید نجات داده میشدند تا کل سیستم مالی را ثابت نگه دارند، اما اگر این موضوع در کیک پخته شود، آنوقت ریسکپذیری عادی میشود.

از این خطر بزرگ اخلاقی است که ساتوشی ناکاموتو با نام مستعار با بیت کوین رو به رو شد. علاوه بر این، با تغییر سیاست های پولی بانک های مرکزی، آنها تمایل به ایجاد حباب های مالی دارند. نرخهای بهره پایین باعث ظهور حبابهای بزرگ، حباب فناوری در اواخر دهه 1990 و حباب مسکن در اوایل دهه 2000 شد.

خود رکود بزرگ تا حدودی ناشی از نرخهای بهره پایین بود، زیرا آنها دریافت وامهای مسکن را برای وامگیرندگان آسانتر میکردند و منجر به بحران وامهای مسکن فرعی میشد.

به نوبه خود، با ظهور حباب ها، بانک مرکزی رکود را در پی خود ترک می کند. در پایین، برای مردم دشوار می شود که خود را به سمت آینده سوق دهند. سپس، با ادامه انباشته شدن حباب ها، مالیات ها، هزینه های دولت و تورم، آنچه قبلاً عادی بود برای بسیاری تبدیل به یک رویای دور از دسترس می شود.

در صحنه بینالمللی، رقابت برای برتری پولی میتواند منجر به بیثباتی تا مرز طرد مالی شود. درگیری روسیه و اوکراین این نکته را به شدت روشن کرد، زیرا ایالات متحده آمریکا دلار را برای تحمیل درد به رقیب ژئوپلیتیکی خود سلاح کرد.

در میانه، اروپا بیشترین آسیب را به دلیل تحریمها علیه روسیه، با منابع طبیعی فراوان، علیه آلمان، موتور اقتصادی اتحادیه اروپا، متحمل شد. برای افراد و ملت ها، بیت کوین به یک ماشین ثروت بالقوه خودپایدار خارج از خطرات اخلاقی بانک مرکزی و سیاست زدگی تبدیل می شود.

در آیندهای بدیل دور، باید به این فکر کرد که آیا درگیریهای مقیاس بزرگ، در کنار ویرانی زیرساختی/اقتصادی، حتی با وجود پولهای بیسابقه نیز امکانپذیر است یا خیر.

مسیر رو به جلو: پذیرش نهادی، سرعت، کارایی و هوش مصنوعی

پس از بسیاری از رکودهای بازار و فرصتهای یادگیری متولی، ارزهای دیجیتال به طور کلی در آستانه یک شکست قانونی قرار دارند. این بهترین نمونه در برنامه BlackRock برای راه اندازی صندوق قابل معامله در مبادلات بیت کوین (ETF) است. لری فینک، رئیس بزرگترین مدیر دارایی جهان، با 9 تریلیون دلار AuM، یک چرخش کامل از دشمنی قبلی خود برای بیت کوین ایجاد کرد.

برخلاف اظهارات سال 2017 که بیت کوین را به عنوان «به شما نشان می دهد که تقاضا برای پولشویی در جهان چقدر است»، فینک بیت کوین را به سطح بی سابقه ای افزایش می دهد:

“ما معتقدیم که اگر بتوانیم توکنیزاسیون بیشتری از دارایی ها و اوراق بهادار ایجاد کنیم – بیت کوین همین است – می تواند انقلابی در امور مالی ایجاد کند.”

با این حال، فینک همچنین گفت که “در حال حاضر هزینه زیادی برای تراکنش بیت کوین هزینه می شود”. اگرچه او آن را در زمینه سرمایه گذاری کلی ارزهای دیجیتال استنباط کرد، این یک واقعیت است که شبکه اصلی بیت کوین برای استفاده روزانه ارز مناسب نیست.

برای پذیرش انبوه جهانی، ظرفیت 7 تراکنش در ثانیه بلاک چین بیت کوین باید به شدت افزایش یابد تا پرداختهای تقریباً آنی برای خرید آنلاین یا تاجران در فروشگاه ارائه شود. اینجاست که مقیاس بیت کوین وارد عمل می شود که محبوب ترین نمونه آن شبکه لایتنینگ است.

با کارمزد پایه متوسط 865 mSats (0.000243 دلار)، بزرگراه پرداخت لایتنینگ نیز با اضافه شدن گره های بیشتر، تقریباً فوری ثابت شده است.

آزمایشگاه لایتنینگ با بهره گیری از قابلیت برنامه ریزی قراردادهای هوشمند، هوش مصنوعی (AI) را نیز یکپارچه کرده است. به لطف LangChainBitcoin و Aperture، عوامل هوش مصنوعی می توانند مستقیماً از طریق LN با بیت کوین ارتباط برقرار کنند و امکان مبادله وجوه را هم در زنجیره و هم در شبکه لایتنینگ فراهم کنند.

این یک عرصه کاملاً جدید از برنامههای کاربردی را باز میکند، حتی بدون نیاز به متوسل شدن به کارتهای اعتباری یا فیات برای ریل پرداخت. در آینده نزدیک، میتوان انتظار داشت که شاهد تسویه هزینههای بلادرنگ، مدلهای پرداخت به ازای استفاده از هوش مصنوعی، پرداختهای خرد محتوا، وامدهی و اشتراکگذاری عادلانه منابع باشیم زیرا قراردادهای هوشمند LN اشتراک، اجاره یا حتی حقوق را خودکار میکند.

ما حتی میتوانیم پذیرهنویسی مبتنی بر هوش مصنوعی، ارزیابی ریسک و مشاوران مالی را ببینیم که همگی از قراردادهای هوشمند شبکه لایتنینگ برای اجرای استراتژیهای سرمایهگذاری استفاده میکنند.

اگرچه کد اصلی بیت کوین محافظه کارانه است، اما Ordinals نشان داده است که توابع را می توان بدون انشعاب، نرم یا سخت، متصل کرد. تنها در دو ماه اول تبلیغات Ordinal، با رشد ایجاد توکنهای غیرقابل تعویض (NFT)، بیش از 350 هزار مورد در شبکه اصلی بیتکوین ثبت شد.

اخیراً، رابین لینوس، توسعهدهنده بیتکوین، کاغذ سفید «BitVM: Computing Anything on Bitcoin» را منتشر کرده است. باز هم بدون هیچ گونه فورکی، نشان می دهد که منطق قرارداد هوشمند بیت کوین را می توان خارج از زنجیره اجرا کرد اما روی زنجیره تأیید کرد.

اگر BitVM در نوشتن/اشکالزدایی قراردادهای بیتکوین پیادهسازی شود، لینوس استفاده از بیتکوین را تا حد زیادی گسترش میدهد.

برنامههای بالقوه شامل بازیهایی مانند شطرنج، برو یا پوکر و بهویژه تأیید صحت مدارک در قراردادهای بیتکوین است.

با این حال، تمام آن پتانسیل در مرحله “قرار دادن گاری قبل از اسب” باقی می ماند. وظیفه اصلی بیت کوین باید این باشد که برای رهایی مالی از هوس های سیستم بانک مرکزی تلاش کند. با وجود شبکه لایتنینگ در بازی، حتی فدرال رزرو اعتراف کرد که مواد لازم وجود دارد.

این یک پست مهمان توسط شین نیگل. نظرات بیان شده کاملاً متعلق به خود آنها است و لزوماً نظرات BTC Inc یا مجله Bitcoin را منعکس نمی کند.